買収価格の決定メカニズムの選択

昨今、COVID-19の蔓延やBrexit、米中関係等に代表される国際関係の急激な変化等により、M&Aの世界においても、売主・買主関係なく、先の読みにくい不確実な要素(例えば、対象会社の業績着地見込みや競争法の認可スケジュール等)が増加しつつある様に思えます。

この様な状況下、M&Aの最終契約書交渉に際し、クロージング日までの不確実性を加味した上で、どの様に買収価格を合意すべきか、頭を悩ますことも多いのではないでしょうか。

目新しいトピックではないですが、環境の変化が著しい昨今の状況を踏まえ、ここでは、改めて、買収価格の決定メカニズムの選択肢とその特徴を整理してみたいと思います。

買収価格の決定メカニズムの分類

基本的に、買収価格は最終契約書において売主と買主の間で合意され、クロージング日に支払いが実施されます。通常、契約書締結から譲渡実行までには、前提条件の充足(例えば、競争法等の許認可取得や取引契約の相手方からの同意取得等)に時間を要することがあり、その間に対象会社の状況も刻々と変化します。

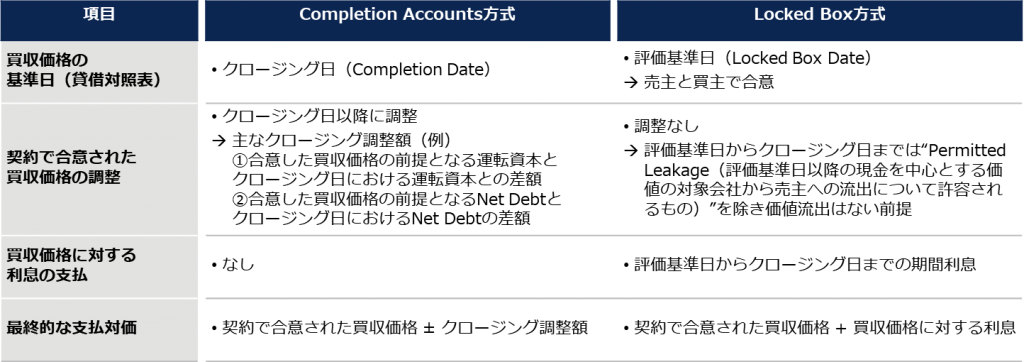

この際、契約時に合意された「買収価格」とクロージング時の状況を踏まえた最終的な「支払対価」の間で調整を行うか否かが論点となりますが、この決定メカニズムの主な選択肢は、Completion Accounts方式とLocked Box方式の2つに大別されます。

① Completion Accounts方式

Completion Accounts方式は、M&A取引のクロージング日(Completion Date)における対象会社の想定される財務状況を想定して、売主と買主で合意した貸借対照表を基準とし最終的な買収価格を決定します。但し、実際の支払対価はクロージング日時点の実際の貸借対照表に基づいて決定されます。したがって、一旦クロージング日では合意対価を買主から売主に合意された買収価格が仮払いされますが、クロージング日以降の買収価格の調整結果によって、追加で支払いが生じたり、支払った対価が返還されたりします。

② Locked Box方式

一方、Locked Box方式では、売主と買主は、契約締結以前のある時点を算定基準日(Locked Box Date)とし、この時点の貸借対照表を基準として買収価格を合意します。一度、合意した買収価格は、クロージング日までの財務状況に関わらず調整を行わず、そのままクロージング日での支払対価となります。

見方を変えると、算定基準日時点で経済的価値は売主から買主に移転するものと見做すことができ、実際の対価の支払いや所有権の移転はクロージング日まで留保されるとの考え方です。従って、その期間中に発生する「買収対価に対する利息」を売主は買主に求めることとなります。

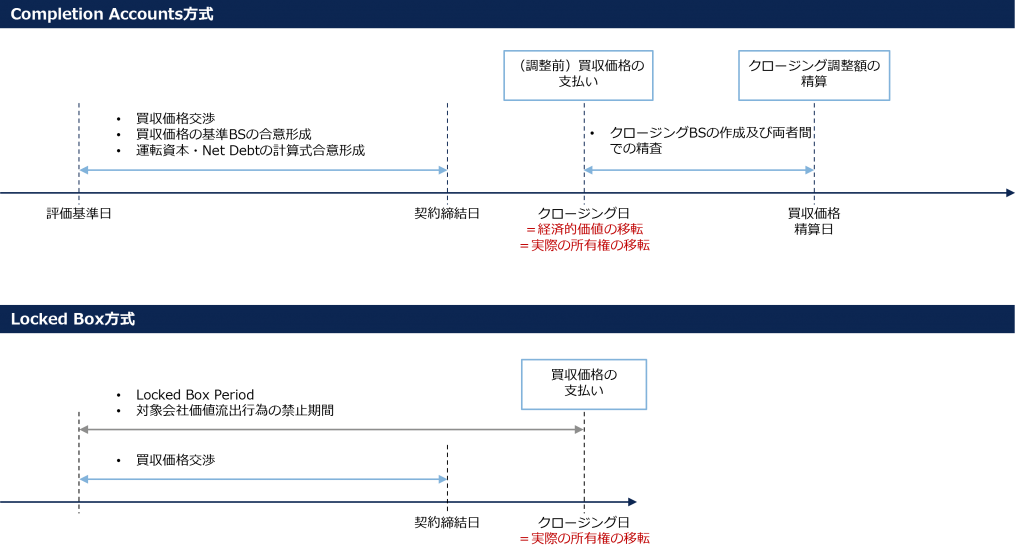

上記のメカニズムを時間軸に沿って示すと、下図の通りとなります。

一般的に、欧州企業では前者のLocked Box方式が用いられているケースが過半であり、逆に、米国企業が絡む大多数のM&A取引は、前者のCompletion Accounts方式を用いていることが多くの統計でも示されています。このことからも、理屈上は、これらの方式の違いによる圧倒的な優劣はありません。

各方式の選定基準

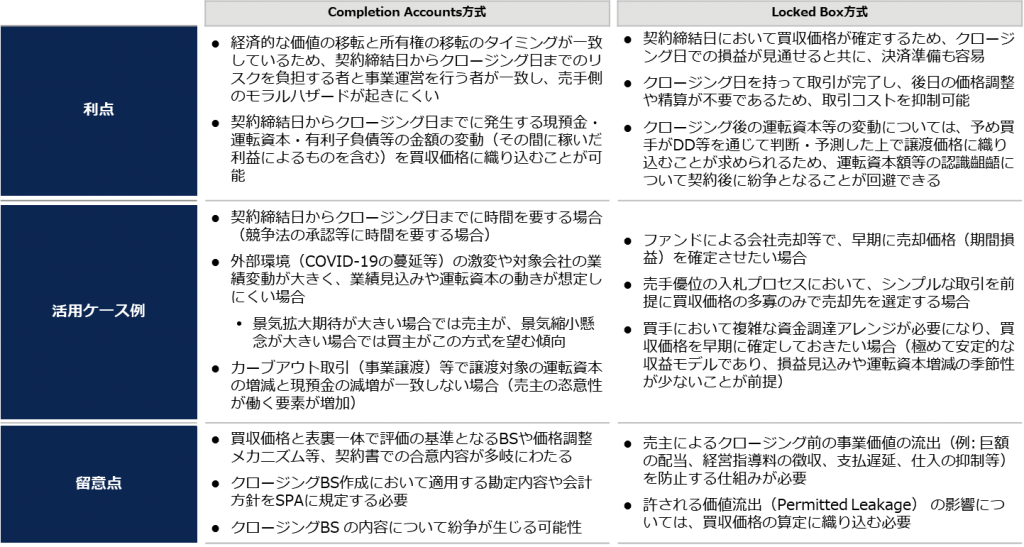

それでは、どちらの方法を選択しても損得はないのでしょうか?実際の取引では、想定されている取引の内容や外部環境、立場の強さ等によって選択的に採用されており、状況によっては、売主と買主との間の情報格差の影響で大きな優劣を生じさせる可能性がある場合があります。

従って、これらの各方式の利点や留意点をしっかりと理解した上で、買収価格を検討と併せて、どちらの方式が自らにとって好ましいかを事前に検討しておくことが重要です。

各方式の特徴は以下の通りです。

上記の活用ケースにも示した通り、どちらの方式を採用するかについては、通常、交渉プロセス(相対交渉か競争入札か)、交渉力の強弱(売主の交渉力が強いか買主の交渉力が強いか)、ストラクチャー(株式譲渡か事業譲渡/カーブアウトか)、時間軸(競争法等のクロージング手続きに要する時間)、事業の特性(年間を通じて安定的な事業か、季節変動の大きい事業か)等の要因に拠っても異なります。

なお、この2つの方式は基本的な考え方であって、お互いの合意があれば、これらの中間的なメカニズム(一定期間まではCompletion Accounts方式でクロージング直前のみLocked Box方式とする方式)をとる等、様々なアレンジを加えることも可能です。Locked Box方式の考え方を採りつつも、契約締結日からクロージング日までの期間利益だけについては、買収価格の調整項目とする様なケースも存在します。

あくまで売主及び買主の合意によって成り立つものですので、基本を押さえつつ、状況に応じた方法を各アドバイザーと相談しながら決定することとなります。

想定される今後のトレンド

冒頭に述べた通り、COVID-19の蔓延やBrexit、米中関係等に代表される国際関係の急激な変化により、少し先の対象会社の業績見込みやクロージング日でさえ想定が予想しがたい状況が生じる環境下、買収価格を固定するLocked Box方式を採用するリスクは大きくなる傾向にあると考えられます。特に、景気縮小懸念がある場合には、買主がLocked Box方式を受け入れ難くなるケースも多くみられるのではないでしょうか。

一方で、Completion Accounts方式を採用する場合でも、足元のイレギュラーな業績推移や財務状況をベースに、売主と買主が買収価格の前提(BS基準)や調整メカニズムをすり合わせ、合意する手間は増えていることが想定されます。

場合によっては、これらの買収価格の決定メカニズムの枠を超えて、アーンアウト(売主と買主で合意した条件を満たした場合のみ買収価格を上乗せする様な仕組み)を議論される場が増えてくるかもしれません。

いずれにせよ、これらの不確実性を伴う環境が落ち着くまでは、あらゆる想定や仕組みを検討し、お互いが納得する解決策を見出していく努力が求められそうです。

記事監修

この記事を監修している弊社担当者です。

記事監修

この記事を監修している弊社担当者です。