上場政策を再検討する動きの活発化

近年、株主による企業統治という考え方が進展し、投資家のアクションもそれに歩調を合わせるようになってきた。曖昧さを内包してきた資本と経営の関係が再定義されつつあり、その流れの中で株主ストラクチャーの在り方を見直す動きが顕著になっている。

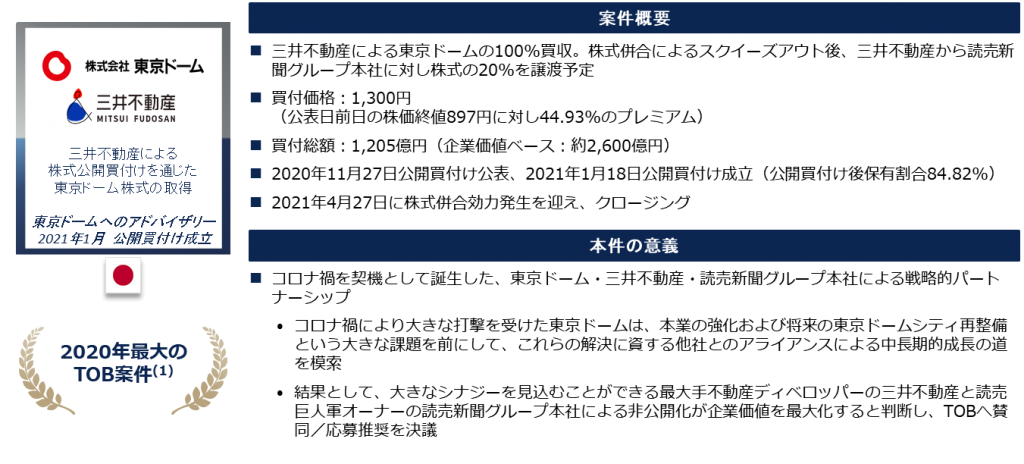

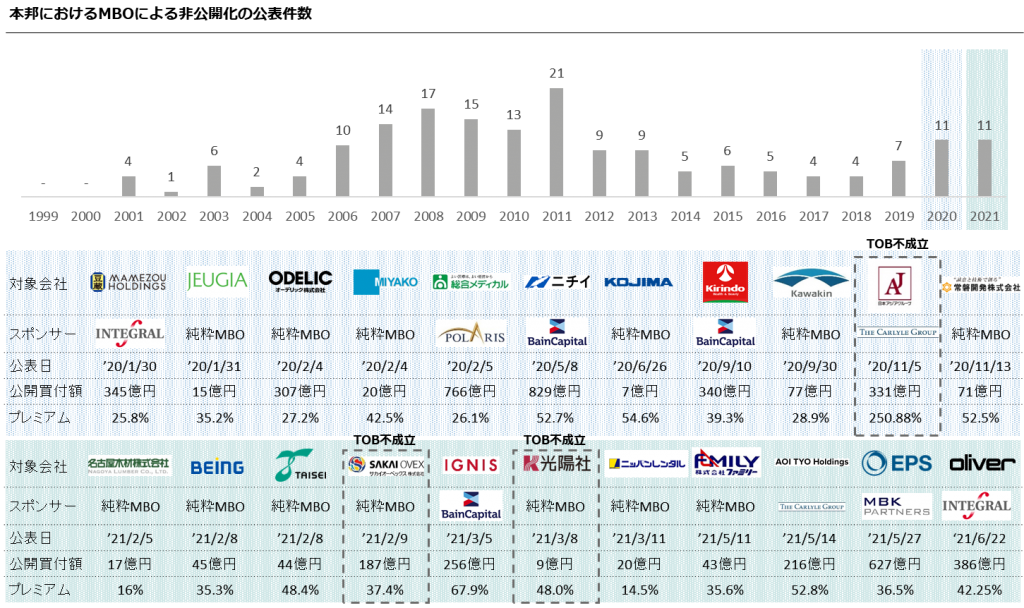

親子上場の解消やMBOの増加はその顕著な表れと言える。例えば、弊社で最近サポートした案件に東京ドームの非上場化があるが、成長戦略を検討する中で、単独上場よりも複数の大手企業の資本を受け入れ、3社でシナジーを通じた発展を目指すことがベストな解となった事例である。資本構成や上場政策を再検討する動きは今後も当面増加すると見ている。

上場政策の見直しが増加する要因

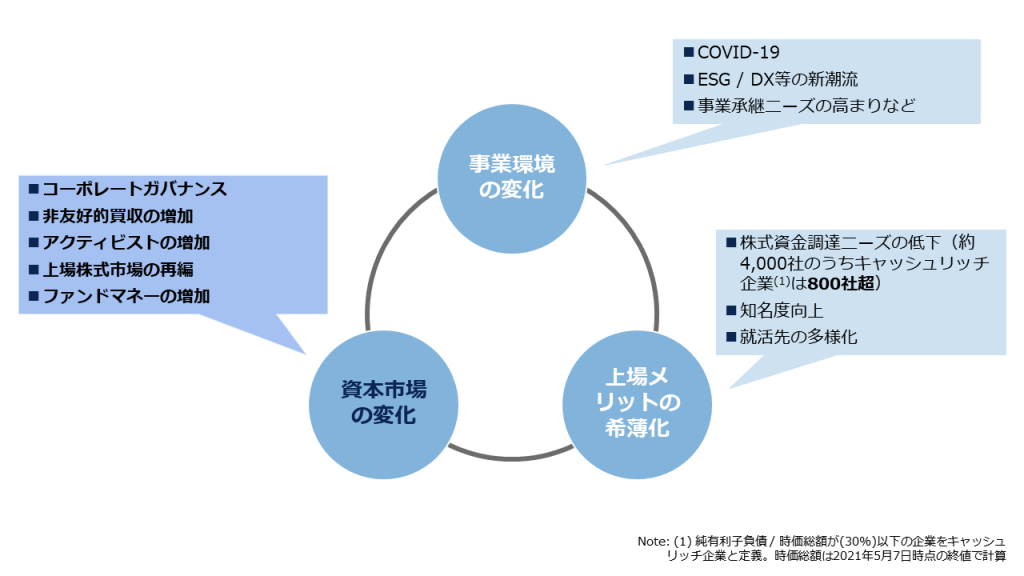

近時上場政策の見直しが増加する背景として、大きく3つの要因が考えられる。

第一に、企業統治改革の進展。経産省主導でガバナンスコードが制定され、上場企業の在り方に関するガイドラインが出来た。これに加えて、公正M&A指針の改訂が行われ、MBOや親子上場等、潜在的利益相反の伴う資本取引におけるルールが厳格化された。創業家であれ親会社であれ、実質的な支配株主にとっては上場対象会社をコントロールするのが難しくなってきている。併せて、社外取締役の招聘、各種報告書の開示等により上場会社の負担は増加傾向である。特に中堅上場企業にとっては相対的に負担が重たい。

第二に、投資家の行動様式の変化。スチュワードシップコードの導入により、株主企業統治を進展させるための株主行動指針が明確化された。これにより、機関投資家は適切な株主行動を求められるようになり、積極的な意思表示が求められるようになった。かつては積極的な株主行動=アクティビストとみられたが、近年は社会的認容が進んだことでその垣根がなくなりつつあり、アクティビストの動きが活発化し、経営との間に緊張関係を生んでいる。

第三に、東証の再編。うち一部の上場基準が厳格化されたころにより、上場企業の中には新市場への移行を果たせない又は望まない企業も出てくるはずである。

総じて、企業は適切なオーナーシップストラクチャーや上場政策の在り方の再検討を迫られている。

上場意義の再検証/非上場化の模索

上場していることの意義を再検証し、上場を維持するのなら、多様なインタレストを持つ株主の期待に応えるだけの戦略の明示・遂行が必要となる。逆に、それを選択しないのなら、何らかの形で非上場化を模索すべきである。

例えば、積極的な投資やM&AによりグローバルNo.1を目指すならば、積極的な資金調達の観点から上場を維持すべきであるし、株式による買収を可能にするためにも積極的な成長戦略を通じた株価上昇を目指すべきである。逆に、長期を見据えて着実な企業発展を希求するなら、短期的には成長速度は上場株主の期待値(資本コスト)に満たないかもしれない。この場合、長期的な成長を支援してくれる大企業やファンドと組んで非上場化することや、経営陣や従業員によるバイアウト(MBO又はMEBO)が一つの方向性となる。

様々な選択肢をサポートするGCAのプラットフォーム

人の人生がそれぞれであるように、企業の在り方や社会的存在意義も様々。大事なのは社会に多様な選択肢が存在すること。

GCAは多様な選択肢の検討/その実行を支える分厚いプラットフォームを有している。企業のステータス診断から始まり、成長戦略の策定や具体化支援、M&A機会の創出、M&AやMBO等資本政策の実行まで、クライアント企業のニーズに合わせ、分析からプラニング、実行まで一貫したサポートが可能である。

そして根幹にあるのが「顧客の最善の利益のために(For Client’s Best Interest)」の理念。企業運命を決するようなM&Aや資本政策においては判断に一点の曇りもあってはならない。銀行や証券会社には話しにくい相談も気兼ねなくできるのが、我々独立系の強みである。問題意識のある方々には是非気軽にご相談いただきたい。

記事監修

この記事を監修している弊社担当者です。