買収金額を抑えるだけではない「のれんの減損対策」4選

M&Aを検討する際に、もっとも良く議論されるトピックに「のれんの減損リスク」があります。のれんの減損はM&Aの失敗と解釈されることもあり、また減損が生じない場合であっても、その償却コストは気になるところです。

のれんの償却負担そして減損リスクを抑える方法の王道は、可能な限り買収金額を抑えることに他なりません。ただ、他にできることはないのでしょうか?今回は検討に値するいくつかの方法について、取り上げてみたいと思います。

1. のれん金額の一部を他の無形固定資産として認識する(Purchase Price Allocation “PPA”)

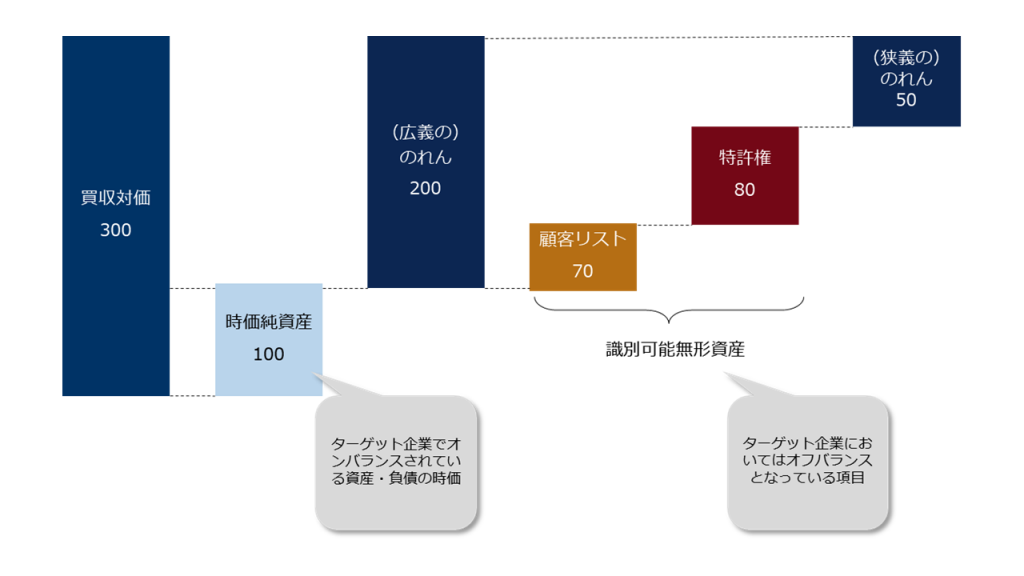

のれんは買収金額とターゲット企業の純資産額の差額として計算されます(差額のれん)。純資産を上回る金額を払うということは純資産を上回る価値がターゲット企業にあると見たからに他なりませんが、高く評価した理由はブレークダウンできる場合があります。具体的には、ターゲット企業が高いブランドを持っており、それを高く評価したといったケースです。会計基準上は、識別可能な無形固定資産がある場合には、買収金額と純資産の差額を一括してのれんとするのではなく、識別可能な部分は具体的な無形固定資産として計上することになっています。

例えば、差額として計算されるのれんが100の場合に、商標権として50、残り50をのれんにするというイメージです。このように一部を具体的な無形固定資産に割り当てる手続きはPurchase Price Allocation(“PPA“)と呼ばれます。

ここで、PPAはのれんの減損リスクマネジメントに有効な場合があります。のれんはターゲット企業の買収後の業績が買収時に想定していたものを大きく下回る場合に減損したと判定されますが、例えばのれん金額の一部を商標権として計上した場合、業績が悪化してのれんの減損が生じているケースでも、商標権の価値も同様に失われたといえない場合があります。つまり、減損判定の基準が異なる無形固定資産に金額を割り振ることは、結果として差額のれんが一括して減損判定されるのに比べ、そのリスクを抑えることが可能になるのです。

2. 売り手から提示された事業計画とは別の買い手目線の事業計画を準備する

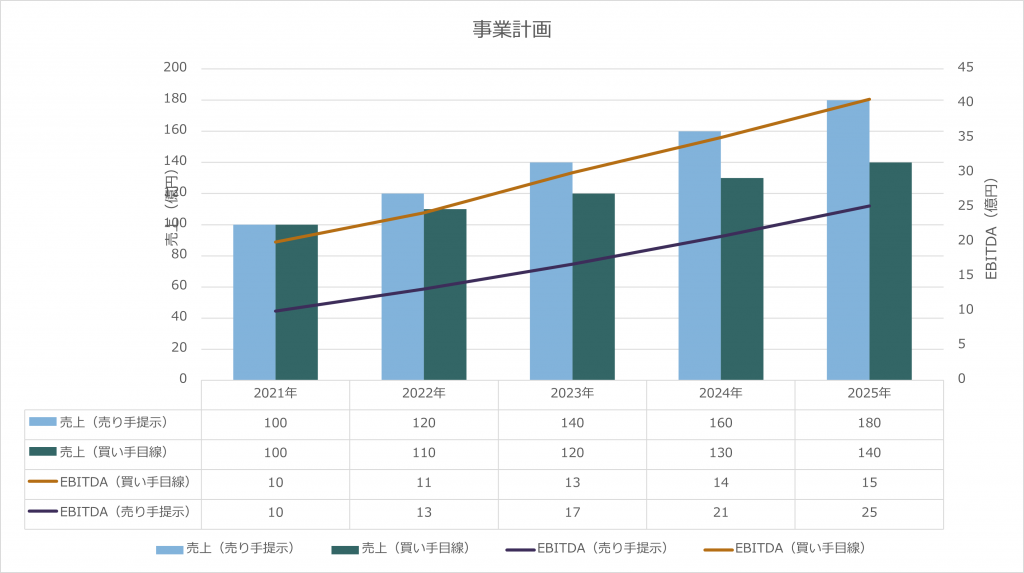

買収金額算定の際には売り手から提示された事業計画が評価のベースとなります。とはいうものの、売り手が提示する計画はバラ色のものがほとんどであるため、評価をする際には何らかのバイアスをかけることになります。

のれんの減損判定は、評価の前提となった事業計画と実際の業績を比較することで実施されます。すなわち、バラ色の計画が基準となれば、高い確率で実際の業績はそれを下回り、結果として減損したと判定されてしまうわけです。売り手のバラ色の計画を鵜呑みにしたわけではない場合には、釈然としないでしょう。

ここで重要なことは、評価の基準とした買い手目線の事業計画をしっかり作成し、残しておくことです。つまり、減損判定の基準となる事業計画が売り手提示のバラ色のものとされないよう、現実的な計画が基準になるようにしておくということです。監査法人が減損判定をする際には、この買い手目線の事業計画になります。ファイナンシャルアドバイザーに協力を得ながら、しっかりと準備することが大事です。

3. 段階買収の結果認識されるのれんは一部のみとなる

最初から100%買収するのではなく、まずマジョリティを取得し、数年後に残りを買い取るといった段階買収を選択するケースがあります。

段階買収といっても、一段階目と二段階目はセットで金額等の条件はすべて事前に合意されているというケースもあれば、二段階目については金額も合意されておらず、さらには買うかどうかも分からないというケースもあります。ここで面白いのは後者のケースです。なぜならば、前者の場合には一段階目と二段階目の双方でのれんの計上が求められるのに対し、後者の場合は一段階目のみでよいからです。

ポイントとなるのは二段階目の買収が一段階目の買収時点でどの程度合意されていたかという点です。例えば二段階目の買収に関して、それをするかどうかは売り手と買い手のオプションという形になっており、金額もそのオプションを行使したときの状況次第で決まるという場合には、一段階目の買収のセットとは言えません。その場合には、日本の会計基準上は一段階目の買収についてのみのれんを認識し、二段階目の買収については既存子会社との間の資本取引という整理になりのれんの認識は不要となるのです。

のれんマネジメントの観点から段階取得を検討するということではなく、あくまで段階取得を選択した場合の副次的効果ということにはなりますが、段階取得で進むとなった場合には、二段階目のアレンジ次第でのれんの扱いが変わってくることから、このことは頭の片隅にいれておく価値があるかと思います。

4. 開示の仕方を工夫する

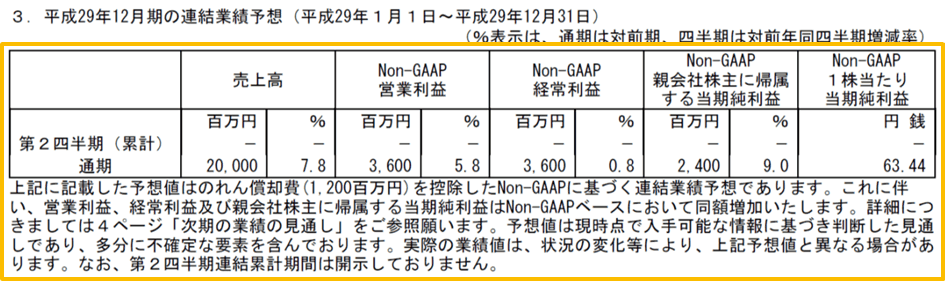

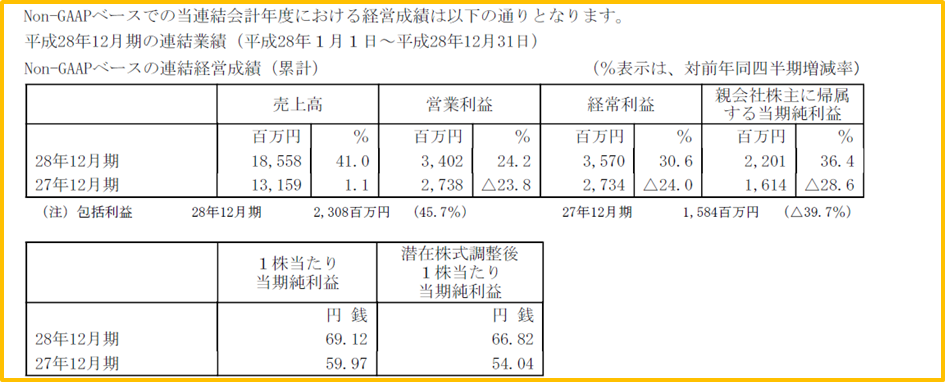

M&Aは企業の持続的成長のために実施するものであり、一時的な業績下落でのれんが減損したとされるのは本来的にはナンセンスなのかもしれません。特に欧米ではその傾向が強いですが、投資家によってはのれんの減損=M&Aの失敗とは見ていません。つまり、のれんの償却費や減損損失を除いたところの利益こそが毎期比較すべき利益として見られているということです。

<GCA株式会社における開示の仕方の工夫例>

ビジネスの特性上、業績予想を控えていたが、のれん償却費を控除したNon-GAAPベースでの業績予想を今回初めて開示

本文においてもNon-GAAP指標を前面に押し出す開示形式を採用

平成28年12月期 決算短信 表紙

・表紙の業績予想には日本基準の数値は記載されず、のれん償却費控除前の指標にて開示(本文においては日本基準の指標も開示)

1.経営成績・財政状態に関する分析

(1)経営成績に関する分析

・後のページにて、日本基準への調整項目としてのれん償却費を調整し、日本基準での指標を開示

欧米ではそれを意識し「のれん減損前利益」というものを別途開示したりもしますが、日本ではまだそういったプラクティスは定着していないようです。M&Aの長期的な戦略的意義が正確に伝わっていることが大前提ですが、日本でも「のれん償却前利益」「のれん減損前利益」という開示が定着すれば、機関投資家は一時的なのれんインパクトをそこまで気にしないかもしれません。開示は過去との比較可能性が大事です。つまり継続して同様の開示を続けることが重要ですので、のれんを意識した開示方法を研究のうえ、採用してみるのは立派なのれん対策になると思います。

クロスボーダー案件においてのれんの影響を気にする発言をすると、多くの場合「なぜそこまでのれんを気にするんだ」というリアクションが返ってきます。もちろん日本基準ではのれんが償却対象資産だというのが問題でもあるのですが、一方で我々が気にするほど機関投資家は気にしていないというギャップがある可能性もあります。過度にのれんを意識しないことが一番ですが、まったく気にしないというのも無理な話ですので、上述のような工夫もしながらうまく対処していきましょう。

記事監修

この記事を監修している弊社担当者です。