日本はM&A先進国になることができるか?|欧州M&Aブログ(第30回)

毎日M&A関連ニュースを目にすると、日本でもM&Aは事業戦略の打ち手のひとつとして定着したなと感じます。また、ここ数年日本のM&A成熟度はM&A先進国である欧米に近づきつつあるとも感じていました。しかし、詰まりつつあった差は、コロナをきっかけに大きく開いてしまったようです。

数週間前のFinancial Timesに、日本企業の過度のリスク回避行動に関する記事がありました。以前のブログでも取り上げましたが、日本人は「不確実性」に過敏に反応する傾向があり、それがコロナからの出口戦略におけるスタートダッシュを鈍らせているようです。

買収にせよ売却にせよ、好景気であっても不景気であっても、M&Aが日常的に行われるM&A先進国に、日本はなることができるでしょうか?今回のブログでは、経済成長率等のマクロ指標やM&A関連データから日本の世界における立ち位置を確認するとともに、M&A先進国になるために必要なことは何かについて、考えてみたいと思います。

1. 景気回復のきっかけを掴めない日本

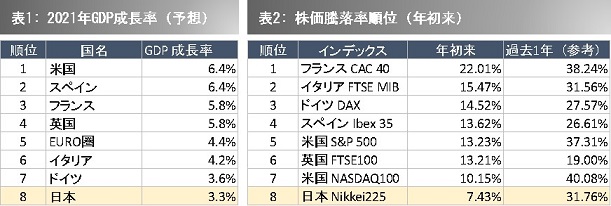

コロナがある程度終息していれば、オリンピックはきっと景気回復の起爆剤になったでしょう。しかし、残念ながらそうなることはかなり困難な状況です。コロナ不景気の出口が見えているかどうかを2021年GDP成長率から推し量ってみるに、日本は3.3%と欧米主要先進国よりも低い水準にあり(表1参照)、出口の視界は不良のようです。また、株式市場も盛り上がりに欠けており、年初来の株価騰落率はプラス7.43%で、こちらも景気回復が鮮明になっている他の先進国に見劣りします(表2参照)。

米国の経済回復状況は目を見張るものがあります。2021年GDP成長率は日本のほぼ倍の6.4%を見込んでおり、その差は明確です。インフレは急速に進み、米連邦準備理事会(FRB)は金融緩和政策からの脱却の準備を進めています。具体的には2021年終盤から22年はじめには国債などの金融資産を市場から大量に買い入れる金融緩和政策の縮小が予定されており、更には22年後半に政策金利の値上げも検討されています。手を打たなければ沈静化が難しいくらい、市場が過熱しています。また、好調な経済が後押しするように、米国企業はM&Aでもかなり積極的になっています。

コロナを原因とした死者数という観点からだけみれば、日本におけるコロナのダメージは欧米諸国よりも小さい状況です(それでも甚大な被害ではありますが)。一方で精神的なダメージに関しては、比較の方法はありませんが、ひょっとすると他国よりも大きく受けているかもしれません。先行き不透明なときはじっと耐え忍ぶ、これは日本人が得意とするところです。強制力のないロックダウンにここまで従うことができるのは、世界広しといえど日本人だけだと思います。ただ問題は、いつまで耐え忍ぶかです。コロナが未曽有の災害であり、この不透明感がどのくらい続くは誰も分かりません。我々はもう少し耐え忍ぶこともできるでしょう。しかし、コロナとの戦いは今後何年も続くということを前提にすれば、拙速な動きは慎むべきですが、そろそろ耐え忍ぶ時期から、ウィズコロナの世界を模索する時期に入っているのではと思います。

2. 加熱する欧米のM&Aマーケット

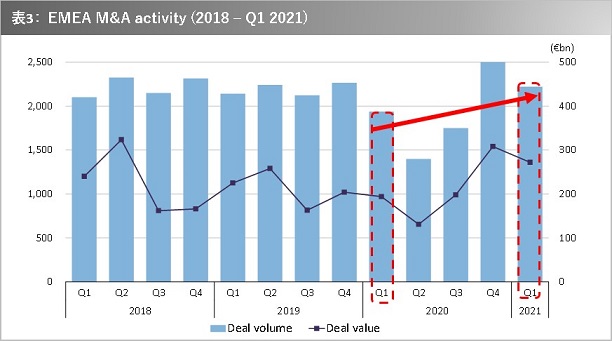

2021年第一四半期は昨年の同時期よりも金額、件数ともに大きく伸び(表3)、特に米国および英国において多額の資金がM&Aマーケットに流れ込みました。金額面から昨年の第一四半期と比較すれば、米国は+278%、英国(含むアイルランド)は+65%という過熱ぶりです。欧州全体で見れば+40%ですが、中身を見ると欧州すべての国で過熱しているわけではなく、ロックダウンが長引いたドイツとフランスはそれぞれ△38%、△26%と低調でした。一方日本ですが、楽天による日本郵政、中国のネット企業テンセント、米ウォルマートなどを引受先とした2,423億円の第三者割当増資などもあって金額こそ+19.2%となりましたが、件数では△16.9%と大きくブレーキがかかりました。2021年に入って勢いを増しているM&A先進国である米国や英国とは大きな差が生じている状況です。

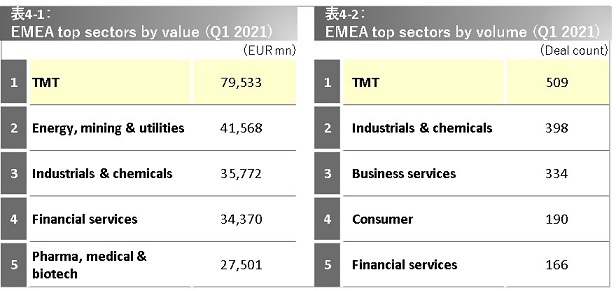

欧州M&Aブログですので、欧州においてどのような分野でM&Aが活発化しているのか掘り下げてみましょう。2021年第一四半期の実績について見てみるに、金額そして案件数ともに、コロナにより加速するデジタル化の波に乗る形でTMT(Technology, Telecom & Media)の分野が最もホットなエリアとなっています(表4参照)。

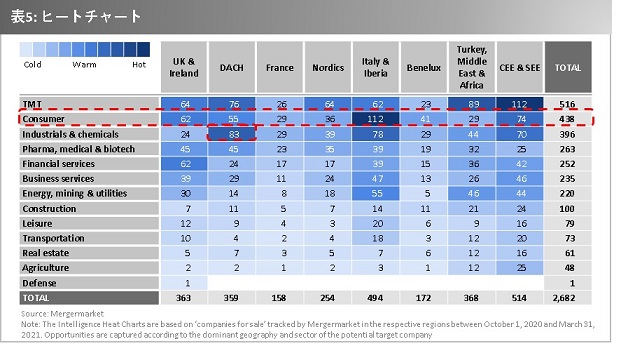

そして今後の展開について、ヒートチャートと呼ばれる今後どの分野で多くのM&Aが生じるかを示したチャートで見るに(表5参照)、TMTが引き続きホットであるのは変わらないのですが、コンシューマーセクターが活況になるという見方はとても興味深いです。ロックダウンによって路面店は軒並み打撃を受けていますが、コロナが落ち着けば買い物を楽しみにしていた人たちが牽引する形で急速に回復することは間違いないでしょうし、また既にE-commerceは十分すぎるほどに盛り上がっています。日本企業としては外せないドイツについては、さすがモノづくりの中心地であるだけに、DACH(ドイツ語圏のドイツ、オーストリアとスイス)はインダストリアル(製造業)と化学セクターがホットなようです。

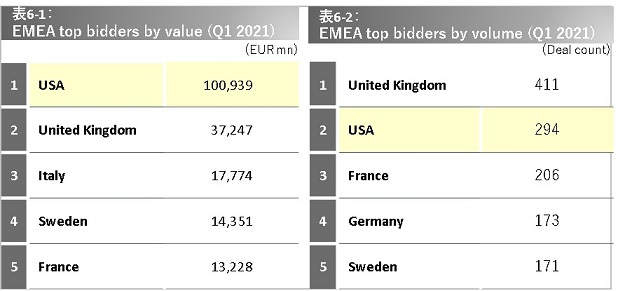

そして見逃してはいけないのは、欧州のM&Aマーケットにおける米国の積極性です。欧州において買い手となった企業の国籍ランキングを見てみると、金額では米国が圧倒的な1位となっており、件数でもフランスやドイツを押さえて2位となっています(表6参照)。好調な経済に後押しされる形で、米国がアグレッシブに攻めている様子がデータからも伺えます。

3. M&A先進国になるためには

最近の欧米案件は、かつてないほどにM&Aプロセスが高速化しているように感じます。時間をかけてデューデリジェンスをし、交渉もしっかり時間をかけてという旧来のスタイルから、価格などの譲れない論点が合意に至ったあとは保険を活用しながらリスクをある程度取ってまとめてしまうというスタイルに変わりつつあり、早いものだと一次入札から一か月程度(場合によってはそれより短期間)でサイニングまでいってしまうものもあります。買い手が前のめりなのはもちろんのこと、コロナを契機としたデジタル化に乗る形で、マネジメントインタビューなど、M&Aプロセスの多くの部分がオンラインで進められるようになったことも一因かと思います。

「これから仲間になる会社の経営陣に会うことなく買収を決めることはできない」という声をよく聞きます。それはその通りだと思いますし、必ず一度はFace to Faceでの面談を実施すべきかと思います。一方で、コロナによる「M&Aにおけるニューノーマル」も理解する必要があります。具体的には、各種専門家によるデューデリジェンスや契約交渉がオンラインで進められることが標準となりつつある点です。グローバルM&Aの土俵に上がる以上、グローバルのスタンダードに合わせられなければ勝負になりません。残念ながらこれは好き嫌いの問題ではなく、対応するかしないかの問題です。とはいうものの、我々が意思決定プロセスを大きく変えることは難しく、現実には欧米の高速プロセスに対応するのは極めてチャレンジングです。でも工夫次第で勝負はできます。ウルトラCはありませんが、例えば売却プロセス開始前に積極的にアプローチして可能な限り事前に情報を取得する等、M&Aニューノーマルに対応する工夫を重ねることで勝率を上げることは可能です。

日本がM&A先進国になるためには、進化が必要です。先述の高速プロセスへの対応はもちろんのこと、資本市場自体も、もっとオープンな、アクティビストや機関投資家の厳しい要求が日常茶飯事なものになるべきなのかもしれません(それはそれで辛いものはありますが)。PEファンドへの事業売却も、持続的成長のために必要な新陳代謝だと考え方を変える必要があると思います。でも、どれもそんな難しいことではありません。なぜならば、結局は慣れの問題だからです。言い方を変えれば、日本企業はやろうと思えば今だって欧米流のM&Aはできるのです。

自社のスタンダードを絶対視することなく、グローバルスタンダードを常に意識し、それに慣れ、M&A先進国の仲間入りをしましょう。微力ながらGCAもグローバルM&Aファームとして皆様のお役に立つことができればと思います。

記事監修

この記事を監修している弊社担当者です。