令和 〜ニッポンM&A新時代〜|欧州M&Aブログ(第19回)

いよいよ令和がスタートしました。令和になったからといって何か変わるわけではありませんが、いろいろなことを見直すにはよい機会です。

前回のブログで触れましたが、平成の30年の間に日本企業のM&A件数は劇的に増え、M&Aは企業の成長戦略として自然に意識されるようになりました。とはいうものの、日本企業がM&A巧者になったかといえば、更なる進化が必要です。

平成の間、日本企業はとにかく「ドンドン買収する」でした。一方で、欧米企業は買収のみならず売却もかなりの頻度で実施しています。つまり、売り買いのバランスが取れているのです。

買収一辺倒ではなく、①売却や②経営統合・出資受け入れもオープンに考えることが一般的になれば、日本企業のM&Aは新たなステージに突入したといえるでしょう。さて、令和=ニッポンM&A新時代となるでしょうか?売却や経営統合・出資受け入れのメリットについて、考えてみましょう。

1. 売却=失敗ではない

まず①売却について、売却をオプションとして持つことの“買収面での”効用について考えてみたいと思います。

新聞や雑誌で「日本企業のM&Aは大半が失敗である」とよく言われます。大きな損失を出して買収した会社を清算したとなれば、それは確かに失敗というべきでしょう。しかし、そうではない場合、例えば減損損失を出した場合、または買収した会社を売却するに至った場合に、それを失敗と言い切れるかといえば、必ずしもそうではないと思います。

会社は生きています。買収を決定したときの戦略が未来永劫続くわけではなく、それは定期的にブラッシュアップされます。産業のデジタル化の波が押し寄せる昨今では、戦略の賞味期限はどんどん短くなってきています。つまり、ある時点では必要と思い買収した会社が、戦略見直しの結果不要となるケースは、十分にありえます。必ずしも売却=失敗ではないのです。

ちょっと脱線しますが、私個人としては、特に買収案件について、ターゲット企業の業績のみをもって成功か失敗かを判断することに違和感があります。なぜならば、M&Aの成功・失敗は、M&Aを実施した場合としなかった場合を比較して判断されるべきだからです。

とはいうものの、たとえばA社買収後5年経過した時点で、もしA社を買収していなかったら今どうなっていたかを把握することは不可能です。従って感覚論となってしまいますが、買収後10年が経過し、もし「ああ、買収していなかったら今頃生き残れなかったな」と思うことがあれば、たとえ当該企業が過去減損対象になっていたとしても、そのM&Aは成功だったというべきでしょう。

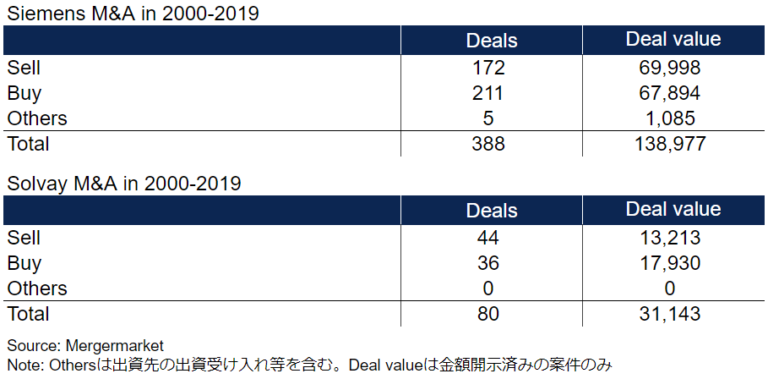

ここで具体例として、欧州M&A巧者のドイツSiemensとベルギー化学大手Solvayの過去20年の買収・売却件数・金額を見てみましょう。

2000年から2019年の両社のM&A件数(買収・売却)と金額合計は以下の通りです。データからは、両社が買収と同じくらいの金額の売却をしていることが見て取れます。Siemensの事業内容を見ると、同社は過去20年で重工業の会社からソフトウェアの会社に変化を遂げています。これは同社がM&Aを活用してデジタル化関連企業を数多く買収する一方で、ノンコアと位置付けた事業を切り離し、事業ポートフォリオの入れ替えを積極的に進めた結果に他なりません。

日本企業は買収の意思決定に時間がかかる、最後の一歩が踏み出せないということが多いといわれます。時間をかけて慎重に検討すること自体は決して悪いことではありません。それは単に日本の意思決定スタイルが他国と異なっているという話に過ぎません。しかし一方で、「基本買収した会社は売却することなく将来保有し続ける」という前提に立つがゆえに、意思決定が過度に慎重になっている側面はあるかと思います。

海外事業に限った話ではありませんが、将来戦略にフィットしなくなった場合、売却検討はされるべきです。売却というオプションをタブー視しなければ、投資判断はもっとフレキシブルになるはずです。令和元年は、一度じっくり売却候補事業について考えてみるのも良いかもしれません。

2. 経営統合・出資受け入れで得られるもの

次に②経営統合・出資受け入れの効用について、特に海外企業の買収により得られるものとの比較で考えてみたいと思います。

ご存知の通り、日本企業が海外企業に(部分的であれ)買収されるケースは数えるほどしかありません。買収される=乗っ取られるというイメージが強いことはさておき、M&Aを活用した成長戦略が「必要なものを買収により手に入れること」と同義になっていることが理由にあると思います。しかし、買収するケースとされるケースで得られるものが大きく違うかは、冷静に考えてみる必要があります。

例えば、デジタル化の世界で生き残るべくドイツA社を買収したいが、そこまでの資金余裕はないと仮定しましょう。もし買収ができれば、A社の顧客網、技術、ブランド等を手に入れることができるわけですが、逆にA社に買収された場合はどうでしょうか?買収というよりはA社との経営統合という表現を使うべきかもしれませんが、形式上は被買収企業になったとしても、結果としてA社とひとつのグループになることに変わりは無く、A社の有形・無形固定資産を用いたシナジー効果を発揮することは可能です。競争環境がどんどんボーダーレスになる昨今、生き残りのためにはM&A戦略は聖域を設けず、売却含めフレキシブルであるべきです。

とはいうものの、実際買収されることに抵抗感があるのは事実です。それでは、マイノリティ出資を受け入れるというのはどうでしょうか?欧州におけるネットワーク構築を主目的に置くのであれば、欧州企業を買収するのではなく欧州ファミリーオフィスからの資本参加を受け入れるのは、面白いオプションかもしれません。

ファミリーオフィスとは、要するに資産家ファミリーが運営する投資会社です。欧州ではかなりポピュラーな存在で、PEファンドのような短期売却によるリターン実現は目指しておらず、長期に渡り継続保有することが特徴です。ファミリーオフィスの投資財源は自身が保有していた事業会社の売却により得られているケースがよくあります。つまり、事業会社のバックグラウンドを持つファミリーオフィスは、特定のセクターにおいて多くのコネクションを持っているケースが多々あります。

欧州市場開拓のために会社を買収したいがそこまでのリスクは取れないというときに、ファミリーオフィスからの資本参加を受け入れて資金を得るのみならず、ファミリーオフィスの力を借りて欧州市場切り込みのきっかけを作るというアプローチは、発想の転換として面白いと思います。

令和がニッポンM&A新時代となり、日本企業がよりM&A巧者になることを、そしてGCAが少しでもそのお役に立つことができればと思います!

記事監修

この記事を監修している弊社担当者です。