コロナが後押しするベンチャー投資|欧州M&Aブログ(第26回)

私事ですが、ついに在宅勤務歴が6カ月を超えました。在宅勤務という非日常が日常となり、それに自分が順応したのか、感覚が麻痺してしまったのか分からなくなっています。世界中の人々が手探りでできることを探す日々ですが、最近ふと人が前例のないことに慣れるにはそれほど時間を要しないんだなということに気づきました。きっとそれはM&Aにも当てはまることであり、これまで検討してこなかったタイプのM&Aが、普通に検討するタイプのM&Aになるケースも増えてくるかと思います。

そうなると「これまで検討してこなかったタイプのM&A」というのは何か?という話になりますが、当然ながらそれは企業ごとに異なります。ただ、一般論で申し上げるのであれば、日本企業にとってはソフトウェアを開発するベンチャー企業への投資または買収というのは、あまり検討されてこなかったタイプのM&Aだと思います。そんなわけで、今回はコロナを契機にベンチャー企業投資・買収検討が日常的なものになるかをお題として、いろいろ考えてみたいと思います。

1. コロナ禍でも盛り上がるベンチャー投資

今年の第二四半期(4月~6月)は、まさに世界中がロックダウンとなった最も厳しい期間でした。多くの企業が「M&Aは凍結」と判断し、とにかく耐え忍ぶ時間だったように思います。しかし、驚くことに2020年第二四半期のベンチャー投資金額は、四半期データ比較でみれば過去3番目に大きい水準でした。

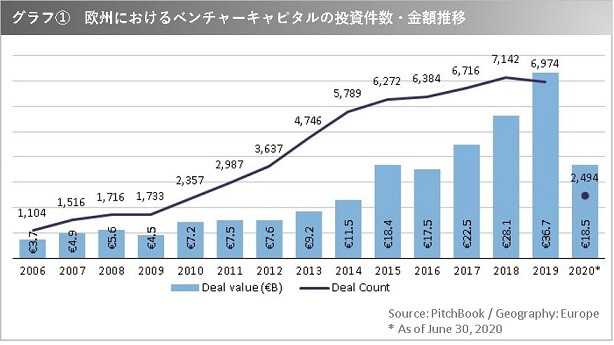

世界におけるベンチャー投資金額は2016年から右肩上がりで増加し、2019年は過去最高を記録しました。2020年は6月末時点で既に2016年を上回る規模となっており(下記グラフ①参照)、もし下半期も同様の規模となれば、コロナにもかかわらず、2019年を上回り過去最高となる可能性もあります。

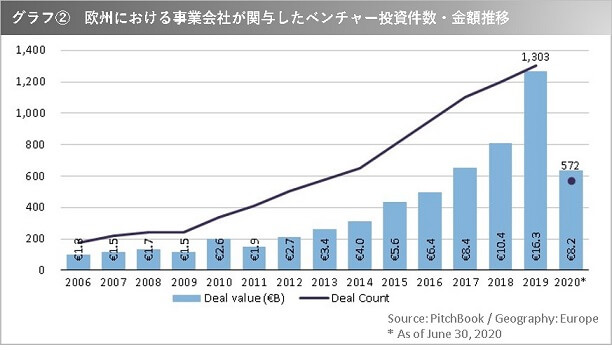

いやいや、ベンチャーキャピタルと事業会社の投資トレンドは異なるだろうという声もあろうかと思います。そこで、事業会社が関与したベンチャー投資の金額を見てみるに、今年の上半期は過去最高であった2019年レベルで投資がなされており、同様にコロナによる大きな減速は感じられません(下記グラフ②参照)。

そうなんです。コロナ禍でも、もしかするとコロナ禍だからこそ、ベンチャー投資は盛り上がっているのです。

2. Digitalizationを牽引するのはベンチャー企業

前回のブログで触れましたが、コロナはデジタル化の必要性を強く感じさせてくれました。ポストコロナを生き抜くための戦略の柱としてデジタル化の加速を掲げる企業は多いかと思いますが、よくあるのは「うちはデジタル化が遅れている」という認識を持ちつつも、特に抜本的な打ち手は講じていないというケースです。原因としては、特に売上が激減しているわけではない状況で危機感が薄い、またはそもそもデジタル化への対応の仕方が分からないというケースのいずれか、ないしは両方と思います。

危機感が薄いというケースはさておき、「デジタル化への対応の仕方が分からない」というのはある意味当然かと思います。なぜならば、デジタル化がどんどん加速するなかで、今後のスタンダードがどうなっていくかは、誰も分からないからです。では、誰が中心となってスタンダードを作っていくのでしょう?そうなんです。きっとその中心にいるのはベンチャー企業です。

では今ベンチャー投資で最もホットな分野は何でしょうか?実は圧倒的に多いのがソフトウェアベンチャーへの投資です。数字で見れば、2019年は全体の35%がソフトウェア関連の投資でした。今年の上半期でみれば、4割近くがソフトウェアベンチャーへの投資になっています。

ではデジタル化のカギは何でしょうか?そうです、ソフトウェアです。コロナにより加速するデジタル化の流れに乗る形で、ソフトウェアベンチャーへの投資が加速していると見るのが自然かと思います。

ロックダウンの際、「Cash is king」「今は耐え忍ぶ時期」といった言葉が飛び交い、とにかく自粛ムードが続きました。最近でこそ少し緩まってきているように思いますが、日本企業は欧州企業に比べると未だ自粛ムードのように見えます。しかし、世界はこれから本格化するデジタルワールドでの戦いに向けて走り続けています。想像以上の速さで変化するデジタルワールドにおいて、「ワクチンもまだだし、とりあえず今年いっぱいは様子見だな」という具合では、手遅れになってしまうかもしれません。

3. 日本のベンチャー投資は増えている?~イスラエルを例に~

イスラエルに優良なベンチャー企業が多いことは、今では世界で広く知られています。GCAもテルアビブに拠点を有していますが、日々数多くのお問い合わせを頂いています。総合商社や自動車関連企業を中心にテルアビブに拠点を構えている日系企業も多数あり、日本企業のイスラエルに対する関心の高さを感じます。

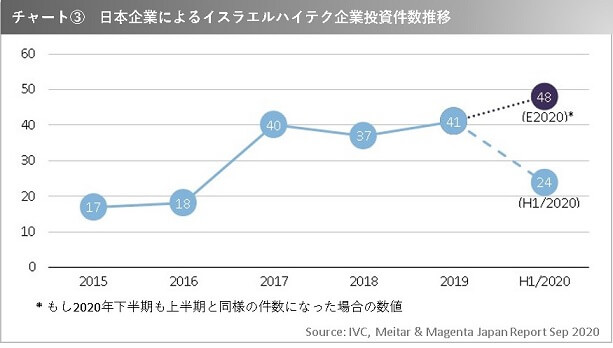

それでは、過去10年間で日本企業によるイスラエル企業買収は何件あったのでしょうか?実はたったの10件です。では、買収でなく、イスラエルに投資した日本企業数は増加しているでしょうか?投資に関しては2016年から2017年に大きく増加をして40社が投資実行をするに至りましたが、そこからは横ばい傾向が続いています(下記チャート③参照)。先ほど見た世界の事業会社によるベンチャー投資件数の伸びからすれば、もう少し伸びていてもいいと思います。

2020年第二四半期には、ロックダウン期間にも関わらず、アメックスを中心とした戦略投資家数社がイスラエルのバイオメトリクスソフトウェア企業のBioCatchに$132.9m(約140億円)の投資を実行しました。コロナによりE-Commerceが急速に伸びていますが、決済関連を中心としたフィンテック関連、そしてサイバーセキュリティ関連は大きな注目を集めています。その他ではデリバリー関連、デジタルヘルス関連、そしてゲーム関連も伸びています。コロナ禍での在宅生活を思えば、伸びて当然と思えるものばかりです。

そうなんです。コロナを契機に今後のデジタルワールドの方向性が見えつつあり、その分野に資金が集中しているのです。日本企業は「うちは別にソフトウェア販売会社じゃない」といってソフトウェア投資を敬遠するケースが多いですが、もはや待ったなしかと思います。

ベンチャー投資金額規模でみればUKやフランスはイスラエルを上回りますが、イスラエルはとてもユニークなベンチャーエコシステムを持った国です。欧州ベンチャーを探す際には、是非イスラエルも守備範囲に含めて検討いただくことをお薦めいたします。

ベンチャー企業は有象無象とあり、どこから手を付けてよいか分からないという声もよく聞きます。また、候補を見つけたとしても、当該ベンチャーが保有する技術へのアクセスなど、達成したい目的を達成するためにはどの程度の持分比率を確保すべきか等、投資条件で悩むケースも多いかと思います。そんなときには、是非テクノロジー関連のM&Aを得意とするGCAにご相談を頂ければと思います。是非我々も皆様のブレストにお付き合いさせてください!

記事監修

この記事を監修している弊社担当者です。